行業(yè)動(dòng)態(tài)

您當(dāng)前的位置 > 行業(yè)動(dòng)態(tài) > 行業(yè)新聞

182品種已退出醫(yī)院舞臺(tái) 藥企未來(lái)應(yīng)如何布局?

加入日期:2019/10/24 8:29:32 查看人數(shù): 653 作者:admin

許多如今的全球重磅級(jí)藥品在國(guó)內(nèi)市場(chǎng)反而推進(jìn)緩慢,使用金額排在第一位的仍然是氯化鈉。國(guó)內(nèi)藥品市場(chǎng)的競(jìng)爭(zhēng)還圍繞著像阿托伐他汀、氯吡格雷等已過(guò)期的經(jīng)典藥物競(jìng)爭(zhēng)。而品種大類在醫(yī)療機(jī)構(gòu)的進(jìn)退變化,或許將成為相關(guān)企業(yè)調(diào)整院內(nèi)市場(chǎng)的布局策略的重要依據(jù)。

本文數(shù)據(jù)來(lái)源于《中國(guó)藥學(xué)會(huì)醫(yī)院2018年度用藥監(jiān)測(cè)報(bào)告》

10月11日,中國(guó)藥學(xué)會(huì)發(fā)布《2018年度醫(yī)院用藥監(jiān)測(cè)報(bào)告》。在醫(yī)??刭M(fèi)、合理用藥等政策“組合拳“的威力下,醫(yī)療機(jī)構(gòu)近五年全藥使用金額增速明顯放緩,其年增速已經(jīng)從2014年的10.51%下降到2018年的4.30%。

從藥品采購(gòu)金額排行及增速等數(shù)據(jù)來(lái)看,國(guó)內(nèi)用藥市場(chǎng)還有極大的開(kāi)發(fā)潛力,而許多如今全球重磅級(jí)藥品在國(guó)內(nèi)市場(chǎng)反而推進(jìn)緩慢,使用金額排在第一位的仍然是氯化鈉。國(guó)內(nèi)藥品市場(chǎng)的競(jìng)爭(zhēng)還圍繞著像阿托伐他汀、氯吡格雷等已過(guò)期的經(jīng)典藥物競(jìng)爭(zhēng)。

2018年全部藥品(通用名)使用金額情況(top10)

從《報(bào)告》給出的近五年數(shù)據(jù)來(lái)看,樣本醫(yī)院總品種數(shù)從2014年的2231種減少到2018年的2194種,退出182 個(gè)品種,新增145 個(gè)品種,凈減少37個(gè)品種。而在近五年解剖學(xué)治療學(xué)化學(xué)(ATC)分類大類使用品種數(shù)的變化情況顯示,有8個(gè)大類使用品種總數(shù)有所下降,其中降幅排行榜“前三甲”的大類分別是呼吸系統(tǒng)藥物、生殖泌尿系統(tǒng)和性激素類藥物,以及皮膚病用藥。

如此明顯的趨勢(shì),無(wú)疑為已經(jīng)在呼吸系統(tǒng)、生殖泌尿系統(tǒng)等領(lǐng)域布局的企業(yè)提了個(gè)醒,品種大類在醫(yī)療機(jī)構(gòu)的進(jìn)退變化,或許將成為相關(guān)企業(yè)調(diào)整院內(nèi)市場(chǎng)的布局策略的重要依據(jù)。

跨國(guó)藥企仍是主力

在采購(gòu)額TOP10的企業(yè)中,跨國(guó)藥企仍然占據(jù)了絕對(duì)的主力,其中輝瑞以3.75%的占比排在第一位,阿斯利康、賽諾菲、羅氏、拜耳-先靈和諾華緊隨其后。在本土藥企中,恒瑞和揚(yáng)子江則分列三四位。

2018年全部藥品使用金額TOP10中,“4+7”品種占據(jù)了三席,其中輝瑞原研的阿托伐他汀以12%的增速排在了第三位。以心血管用藥為例,2018年,國(guó)內(nèi)醫(yī)院心血管系統(tǒng)藥物銷售企業(yè)前10位,依次為輝瑞制藥的阿托伐他汀鈣片與苯磺酸氨氯地平、北京泰德制藥的前列地爾、諾華制藥的纈沙坦、北京雙鷺的復(fù)合輔酶和拜耳制藥的硝苯地平等。

而在今年的帶量采購(gòu)中,齊魯制藥、新安藥業(yè)和樂(lè)普醫(yī)療中標(biāo)阿托伐他汀,這已經(jīng)是輝瑞第二次“丟標(biāo)”了,這也意味著,帶量采購(gòu)落地后的這兩年,輝瑞將失去相當(dāng)一部分的院內(nèi)市場(chǎng)。不僅僅是輝瑞,隨著“4+7”帶量采購(gòu)的政策推進(jìn),布局帶量品種的本土企業(yè)和跨國(guó)藥企都已變得前途未卜。

不管是從數(shù)據(jù)來(lái)看,還是帶量采購(gòu)的“慘烈”來(lái)看,在參與國(guó)內(nèi)市場(chǎng)尤其是醫(yī)療機(jī)構(gòu)的競(jìng)爭(zhēng)時(shí),不管是跨國(guó)藥企還是本土企業(yè),仍然圍繞的是過(guò)期專利藥。這也暴露了國(guó)內(nèi)醫(yī)藥行業(yè)不管是研發(fā)還是銷售,都存在著開(kāi)拓創(chuàng)新能力不夠的問(wèn)題。

是問(wèn)題也是機(jī)遇,帶量采購(gòu)或許會(huì)“倒逼”藥企改變相應(yīng)的研發(fā)和銷售策略,尤其對(duì)于本土藥企來(lái)說(shuō),時(shí)代的變換往往能帶來(lái)彎道超車的機(jī)會(huì)。隨著政策的持續(xù)推進(jìn),傳統(tǒng)仿制藥企再也沒(méi)有多余的選擇,只能降價(jià)以求得生存。未來(lái)的企業(yè)的核心競(jìng)爭(zhēng)力,會(huì)是新藥研發(fā)能力、新技術(shù)和新商業(yè)模式等方面的PK。

硬幣的另一面

前文中提到,呼吸類等藥品正在在院內(nèi)呈現(xiàn)下滑趨勢(shì),而另一面,得益于國(guó)家對(duì)臨床急需腫瘤藥的支持政策,抗腫瘤和免疫調(diào)節(jié)劑新藥不斷進(jìn)入臨床并納入國(guó)家醫(yī)保目錄,且品種數(shù)調(diào)整增幅較大,以連續(xù)5年超過(guò)5%的增速位居漲幅榜之首。

在2018年,抗腫瘤和免疫調(diào)節(jié)劑的使用金額占比首次超過(guò)全身用抗感染藥物,躍居全部藥品種類金額占比的第1位,且醫(yī)保藥品使用金額在5年內(nèi)增幅最大,從2014年的11.99%上升至2018年的17.89%。若加上2018年談判準(zhǔn)入的17種抗癌藥,醫(yī)保金額占比會(huì)更高。根據(jù)2019年新版醫(yī)保目錄對(duì)抗癌藥的傾斜政策,今年新增的5種抗腫瘤藥物和3種免疫調(diào)節(jié)劑將會(huì)繼續(xù)為抗腫瘤和免疫調(diào)節(jié)劑的使用金額占比增加分量。

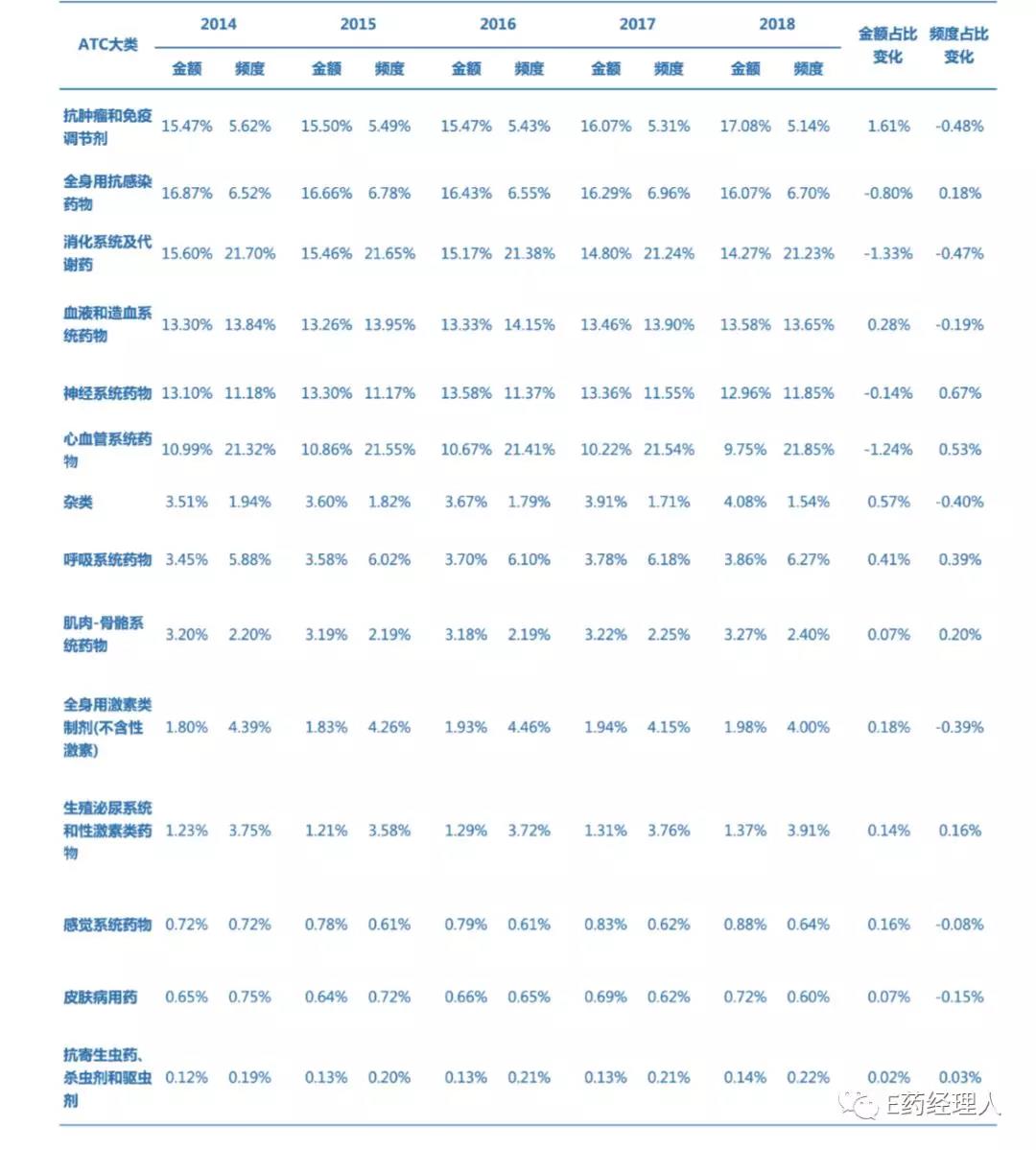

近5年不同ATC 大類使用金額、使用頻度占比變化情況

在使用頻度和使用金額排名前十的抗腫瘤及免疫調(diào)節(jié)劑中,排名第一位的是培美曲塞二鈉,甲氨蝶呤和他莫昔芬已進(jìn)入2019國(guó)家醫(yī)保目錄甲類,進(jìn)入2019國(guó)家醫(yī)保目錄乙類的有:培美曲塞二鈉、來(lái)曲唑、來(lái)氟米特、多西他賽、白芍總苷、重組人干擾素α2b、替吉奧、他克莫司、奧沙利鉑、卡培他濱以及羅氏制藥的曲妥珠單抗、利妥昔單抗和貝伐珠單抗。羅氏的三款抗癌藥在2017年就進(jìn)入國(guó)家醫(yī)保目錄乙類,且2018年使用金額均有大幅同比增長(zhǎng),其中貝伐珠單抗增長(zhǎng)90.44%,曲妥珠單抗為63.90%,利妥昔單抗?jié)q幅19.53%??梢灶A(yù)見(jiàn)的是,隨著抗癌藥優(yōu)惠政策和醫(yī)保目錄的持續(xù)落地,將在院內(nèi)市場(chǎng)進(jìn)一步釋放抗腫瘤和免疫調(diào)節(jié)劑的增量效應(yīng)。

注射劑荊棘滿路

近五年來(lái),口服劑型使用頻度占比從2014年的66.65%上升到2018年68.90%, 增長(zhǎng)了 2 個(gè)百分點(diǎn);注射劑型使用頻度占比從 2014 年的 28%下降到 2018年 25.03%,下降了3個(gè)百分點(diǎn)。

這也與國(guó)家藥監(jiān)局發(fā)布的《國(guó)家藥品不良反應(yīng)監(jiān)測(cè)年度報(bào)告(2018年)》中的數(shù)據(jù)形成了呼應(yīng):《報(bào)告》顯示,2018年藥品不良反應(yīng)事件中,按藥品給藥途徑統(tǒng)計(jì),靜脈注射給藥占60%,口服給藥占32.2%,其他注射給藥占4.2%,其他給藥途徑占3.6%。

注射劑最近的日子過(guò)得有些難?!跋蘅沽睢?、叫停三甲醫(yī)院門診輸液、重點(diǎn)監(jiān)控目錄等都注射劑市場(chǎng)形成了較大沖擊。10月15日,國(guó)家藥監(jiān)局發(fā)布《化學(xué)藥品注射劑仿制藥質(zhì)量和療效一致性評(píng)價(jià)技術(shù)要求(征求意見(jiàn)稿)》,更是猶如“當(dāng)頭一棒”。

截至9月底,CDE承辦的注射劑一致性評(píng)價(jià)補(bǔ)充申請(qǐng)受理號(hào)有445個(gè),涉及品種123個(gè);CDE承辦的按新注冊(cè)分類(仿制3類、4類及進(jìn)口5.2類)申報(bào)上市的注射劑受理號(hào)有481個(gè),涉及品種192個(gè)。

在各種政策擠壓的情況下,超過(guò)6000億的注射劑市場(chǎng)將會(huì)迎來(lái)不亞于4+7的洗牌規(guī)模,在這種現(xiàn)狀下,注射劑企業(yè)將會(huì)面臨著轉(zhuǎn)型的壓力,一大批規(guī)模較小的企業(yè)可能會(huì)考慮到成本問(wèn)題而放棄一致性評(píng)價(jià),市場(chǎng)將會(huì)進(jìn)一步收縮。

在4+7過(guò)程中,藥品價(jià)格不斷報(bào)出新低,而原料藥則成為企業(yè)最后的底牌。此前,石藥集團(tuán)相關(guān)負(fù)責(zé)人曾表示,原料藥優(yōu)勢(shì)將會(huì)成為石藥積極參與帶量采購(gòu)最大的優(yōu)勢(shì)和底氣。受制于國(guó)家原料藥生產(chǎn)審批制度,很多企業(yè)并不能掌握原料藥,在競(jìng)爭(zhēng)中處于明顯劣勢(shì)。原料藥的重要性不言而喻,將來(lái)不管是仿制藥,還是注射劑的競(jìng)爭(zhēng),將會(huì)是成本尤其是原料藥實(shí)力的競(jìng)爭(zhēng),而未來(lái),擁有原料藥的企業(yè),將會(huì)在注射劑市場(chǎng)占據(jù)高地。