行業(yè)動態(tài)

您當前的位置 > 行業(yè)動態(tài) > 行業(yè)新聞

口服液體劑一致性評價走高端路線!3個產(chǎn)品過評 16個挑戰(zhàn)首仿

加入日期:2019/12/4 10:35:25 查看人數(shù): 712 作者:admin

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2019年11月通過或視同通過一致性評價的產(chǎn)品達39個(涉及批文51個),其中片劑25個(涉及批文33個)、膠囊劑10個(涉及批文14個)、注射劑2個(涉及批文2個)、顆粒劑1個(涉及批文1個)、口服液體劑1個(涉及批文1個)。自一致性評價工作開展以來,口服常釋劑型如片劑、膠囊劑的過評進度一直保持著良好的態(tài)勢,注射劑過評在最近國家藥監(jiān)局發(fā)布了技術及申報文件后有望提速,而口服液體劑過評情況也逐漸進入了人們的視野,隨著葡萄糖酸鈣鋅口服液按新分類獲批視同過評,目前已過評的口服液體劑達3個。

180億口服液體劑市場,3大高端仿制品已視同過評

圖1:中國公立醫(yī)療機構終端化學藥溶液劑的銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構終端競爭格局

2018年中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構)終端化學藥市場中,口服液體劑的市場規(guī)模超過了180億元,位列17個大類中的第五位,市場份額從2013年的1.64%上漲至2018年的1.76%。

對于兒童和老人等吞咽困難的患者,服用口服液體制劑非常方便,并且由于藥物以溶解狀態(tài)吸收,溶液劑中的藥物能立即在胃腸道中吸收,因此溶液劑比相同劑量的片劑或膠囊的吸收要快速和高效得多。隨著老齡化和二胎時代的疊加效應,市場上對于口服液體劑的需求也越來越大。

表1:截至目前已視同通過一致性評價的口服液體劑產(chǎn)品情況

來源:米內(nèi)網(wǎng)MED中國藥品審評數(shù)據(jù)庫2.0

米內(nèi)網(wǎng)數(shù)據(jù)顯示,截至目前,已有3個產(chǎn)品按新分類獲批視同通過一致性評價,其中阿立哌唑口服液為國內(nèi)首仿。

葡萄糖酸鈣鋅口服溶液2018年在中國公立醫(yī)療機構終端銷售額為3.64億元,澳諾(中國)制藥、湖北午時藥業(yè)、湖北福人金身藥業(yè)的市場份額分別為70.11%、15%、14.88%,河北仁合益康藥業(yè)的葡萄糖酸鈣鋅口服液按新分類獲批進入市場后,有望打破這個三足鼎立的局面。

阿立哌唑2018年在中國公立醫(yī)療機構終端的銷售額為10.78億元,從劑型來看,片劑以95.72%的市場份額占主導地位,膠囊劑僅占4.28%。成都康弘藥業(yè)集團的阿立哌唑口崩片占比達32.57%,目前該產(chǎn)品已通過一致性評價;國藥集團宜賓制藥的阿立哌唑口服液為國內(nèi)首仿,市場潛力如何,值得期待。

左乙拉西坦2018年在中國公立醫(yī)療機構終端的銷售額為10.39億元,從劑型來看,片劑占88.9%,口服液體劑占11.05%,注射劑占0.05%,領軍企業(yè)優(yōu)時比制藥囊括了片劑、口服液體劑以及注射劑,合計市場份額達95.69%。普通片劑中,華潤賽科藥業(yè)、浙江普洛康裕制藥4類仿制獲批視同通過一致性評價,信立泰、京新藥業(yè)補充申請獲批通過;緩釋片由信立泰按3類仿制獲批視同通過一致性評價;注射劑由河北仁合益康藥業(yè)4類仿制獲批視同通過一致性評價;口服液體劑由重慶圣華曦藥業(yè)4類仿制獲批視同通過一致性評價。目前該產(chǎn)品原研在國內(nèi)上市的所有劑型均有了過評的企業(yè),接下來高端仿制代替原研的局面也將陸續(xù)展開。

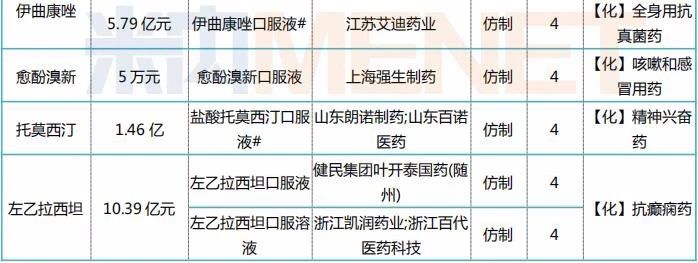

口服液體劑無企業(yè)申報一致性評價,16個高端首仿來襲

表2:截至目前在審的3、4類仿制口服液體劑上市申請情況

注*為市場上暫無進口與國產(chǎn)批文的產(chǎn)品;#為市場上僅有進口批文尚無國產(chǎn)批文的產(chǎn)品

據(jù)米內(nèi)網(wǎng)MED中國藥品審評數(shù)據(jù)庫2.0數(shù)據(jù)顯示,截至目前,暫無企業(yè)申報口服液體劑的一致性評價,但3、4類仿制的上市申請非常多,在審評審批中的產(chǎn)品有23個,其中有14個為目前國內(nèi)市場上暫無進口且暫無國產(chǎn)批文的產(chǎn)品,而市場上僅有進口批文尚無國產(chǎn)批文的產(chǎn)品則有2個。

恩替卡韋、復方聚乙二醇電解質兩大超10億品種的口服液體劑最值得期待。

恩替卡韋2018年在中國公立醫(yī)療機構終端的銷售額為87.71億元,從劑型來看,片劑以91.95%的市場份額占主導地位,膠囊劑僅占8.05%。普通片劑中,信泰制藥(蘇州)、北京百奧藥業(yè)、重慶藥友制藥按4類仿制獲批視同過評;分散片中,安徽貝克生物制藥、蘇州東瑞制藥、江西青峰藥業(yè)、正大天晴藥業(yè)集團的補充申請也獲批通過一致性評價;膠囊劑中,福建廣生堂藥業(yè)、南京正大天晴制藥、四川海思科、江西青峰的補充申請也獲批通過一致性評價。目前市場上暫無恩替卡韋口服液的進口或國產(chǎn)批文,史達德藥業(yè)(北京)聯(lián)合北京紐拜歐醫(yī)藥科技以及揚子江藥業(yè)集團江蘇制藥都參與了首仿的爭奪戰(zhàn),最終花落誰家?在第一輪集采中,正大天晴藥業(yè)集團的恩替卡韋分散片中標4+7,蘇州東瑞制藥的恩替卡韋分散片、北京百奧藥業(yè)的恩替卡韋片、福建廣生堂藥業(yè)的恩替卡韋膠囊中標25個省區(qū)的集采,其過程之激烈令業(yè)界印象深刻,若新劑型首仿獲批并視同過評,市場又將迎來哪些巨變?我們將持續(xù)觀察。

目前市場上的復方聚乙二醇電解質僅有散劑,2018年在中國公立醫(yī)療機構終端銷售額達11.76億元。領軍企業(yè)為舒泰神(北京)生物制藥占比超過30%,深圳萬和制藥以及江西恒康藥業(yè)占比分別為28.20%、27.98%,法國益普生占比為10.60%,三家國內(nèi)企業(yè)勢均力敵,但沒有企業(yè)過評。若復方聚乙二醇電解質口服液首仿獲批并視同過評,進入市場后將有機會助推舒泰神拉開與其他兩家國內(nèi)企業(yè)的距離,坐穩(wěn)該品種的霸主地位。

能口服不注射,拉動口服液體劑進入市場

2013年年底,國家衛(wèi)計委等部門聯(lián)合制定了合理用藥十大核心信息,其中提出“用藥要遵循‘能不用就不用,能少用就不多用;能口服不肌注,能肌注不輸液’的原則”,其后限輸限抗等政策落地后,注射劑市場進入了寒冬。

2017年起一致性評價工作正式展開,工作初期主要針對的是口服劑型,到了2019年10月國家藥監(jiān)局才發(fā)布注射劑一致性評價技術及申報文件,注射劑面臨的市場緊縮也是意料之中。

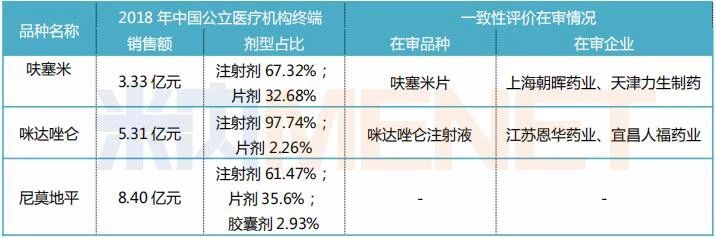

表3:3個注射劑占比超50%的品種一致性評價在審情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構終端競爭格局

從在審的口服液體劑3、4類仿制上市申請涉及的品種中,有3個過億品種目前在中國公立醫(yī)療機構終端注射劑占比超過50%,但申報注射劑一致性評價的企業(yè)卻少得可憐。

呋塞米目前僅有上海朝暉藥業(yè)、天津力生制藥的片劑一致性評價在審評審批中,此外就是江蘇亞邦生緣藥業(yè)聯(lián)合南京澤恒醫(yī)藥技術的口服液體劑3類仿制上市申請在審。按CDE受理時間來看,預計天津力生制藥的呋塞米片將最快過評。

咪達唑侖的注射劑占比高達97%,而目前也僅有江蘇恩華藥業(yè)、宜昌人福藥業(yè)的一致性評價補充申請在審,國藥集團廊坊分公司的4類仿制上市申請在審;宜昌人福藥業(yè)同時也申報了口服液體劑的3類仿制上市申請,目前在審評審批中;此外,吉林津升制藥的口頰粘膜溶液(外用液體劑)的3類仿制上市申請“制證完畢-待發(fā)批件”,獲批在即。

尼莫地平目前僅有江蘇恒瑞醫(yī)藥的口服液體劑3類仿制上市申請在審,若順利獲批則成為首仿。

結語

目前國家各項政策都遵循著“能口服不注射”的合理用藥原則,注射劑受影響的大方向預計在一段較長的時間內(nèi)不會改變,很多以注射劑為主營業(yè)務的藥企都在不斷尋求轉型,開發(fā)新型口服產(chǎn)品成為其中重要的策略。尤其對于仿制藥而言,片劑、膠囊劑等口服常釋劑型的競爭者較多,優(yōu)勢難以凸顯,從目前口服液體劑的在審情況來看,高端仿制產(chǎn)品逐漸增多,進入市場后,對于低端仿制藥的沖擊顯而易見,加上疊加社會老齡化效應,未來市場潛力有待發(fā)掘。